2023年,面对市场继续下行,万科积极主动适应,保障现金流安全,保持经营正常有序。全年实现销售额3761.2亿元,同比下降9.8%,高质量交付住宅、公寓、商办共计28.9万套。尽管开发业务受到挑战,经营服务业务仍然稳定增长,全口径收入558.1亿元,同比增加8.9%,其中合并报表收入428.1亿元,同比增加13.8%。经营性业务税前毛利率提升5.2个百分点,形成了一批优质资产。全年经营性现金流净额39.1亿元,连续15年为正;剔除预收房款的资产负债率为65.5%,从2018年76.0%的高点连续5年下降。

与此同时,万科利润承压,资金存量、现金短债比等指标出现下行,向高质量发展转型的短期压力仍然存在。一是,规模过快扩张时期,部分投资判断过于乐观导致部分项目消化还需要一段时间。二是,尽管经营服务业务的能力获得了长足发展,但经营性不动产天然存在资金回收周期长、占压大的难点,有关融资机制成熟后才能完全解决。面对问题,万科采取了针对性举措,并取得了成效。经营性业务已经形成的优质资产,全年实现交易签约123亿元,万科全力抓住REITs、不动产私募投资基金等机会。华夏万纬仓储物流封闭式基础设施REIT和中金印力消费REIT已正式进入申报/发行阶段。

面向未来,万科将继续确保安全底线,坚定降杠杆,坚定为社会提供好产品、好服务,实现可持续的内生发展,推动企业平稳渡过模式转型。

2023年,万科实现合同销售面积2466.0万平方米,合同销售金额3761.2亿元,同比分别下降6.2%和9.8%。

一方面,万科精细化目标管理,提升去化表现。2023年万科针对住宅、车位、商业、办公、公寓等不同类型的产品,按照新增和库存分类制定销售目标,持续开展过程监测。全年累计新开盘项目50个,首开当日去化率67%,在合肥、东莞、杭州、上海等城市的6个项目开盘即售罄。

另一方面,万科开拓多种销售渠道链接新老客户。根据购房者消费习惯和获取信息渠道的趋势性变化,万科积极发挥线上功能的应用,在各城市开通各类服务和直播账号,为客户提供更便利的购房信息咨询,从2023年9月至年底共完成1.5万场直播活动,积极助力成交;全年通过“分享家”(线上获客工具)获得的客户线%,占整体成交的比例为14%。

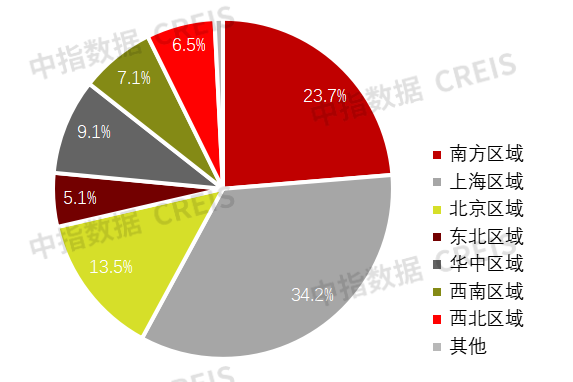

从各区域销售金额贡献占比来看,南方区域、上海区域和北京区域销售占比最高,均超过10%,分别为23.7%、34.2%和13.5%,东北区域占比5.1%,华中区域占比9.1%,西南区域7.1%,西北区域6.5%。

万科2023年累计获取新项目43个,总规划计容建筑面积596.0万平方米,权益计容规划建筑面积333.3万平方米,权益地价总额约463.2亿元,新增项目平均地价为13899元/平方米。新获取资源以住宅品类为主,并主要分布在北京、上海、杭州、成都等主要城市。

万科通过成熟产品模型应用和精益化管理,保障新项目投后兑现。2023年新获取项目已有33个实现开盘销售,投资兑现度达88%。在新增投资外,还在政策允许条件下通过资源盘活等方式持续改善资源结构,年内完成盘活和优化的资源实现90.2亿销售签约转化。

截至2023年底,万科在建项目总计容建筑面积约5885.6万平方米,权益计容建筑面积约3727.2万平方米;规划中项目总计容建筑面积约3303.5万平方米,权益计容建筑面积约2080.9万平方米。此外,万科还参与了一批旧城改造项目,按当前规划条件,总计容建筑面积约373.9万平方米。

万科以房地产开发、物业、物流仓储、租赁住宅、商业开发与运营等业务多样化布局,立足“城乡建设与生活服务商”的战略定位,致力于为客户提供美好生活的多样化产品与服务,创造更长远的真实价值,与新时代城市同步发展。

万科2023年实现营业收入4657.4亿元,同比下降7.6%;实现归属于上市公司股东的净利润121.6亿元,同比下降46.4%。分业务类型看,营业收入中来自房地产开发及相关资产经营业务的营业收入为4297.5亿元,占比92.3%;来自物业服务的营业收入为294.3亿元,占比6.3%。在收入规模增长的同时,经营效益也得到提升。其中,物业服务净利润增长高于收入增长;长租公寓业务首次实现成本法下的报表盈利。

万科经营性现金流净额连续15年为正,在手货币资金998.1亿元,可覆盖一年内到期有息负债,全年回款效率保持100%。加强和金融机构的互信合作,金融机构给予了大力支持,保持融资资源持续投放。全年新获融资897亿元,其中境内新获融资766亿元,新获融资的综合成本3.61%,境外新获融资131亿元。资债结构持续优化,扣除预售账款的资产负债率65.5%,较2022年底降低2.1个百分点。

万科持续通过各类融资工具优化债务结构,降低融资成本,通过加强和金融机构的互信合作,金融机构给予了大力支持。2023年境内新获融资的综合成本为3.61%。2023年万科累计发行信用债100亿元,其中完成20亿元的公司债券发行,票面利率为3.10%(3年期),分4次完成总额为80亿元的中期票据发行,最低票面利率为3.07%(3年期)。

2023年实际利息支出合计142.6亿元,其中资本化的利息合计94.2亿元。在保持开发项目融资稳定的同时,万科持续拓展融资渠道,通过经营性物业盘活前期在经营性资产上的投入。2024年1月,央行和金融监管总局联合下发通知,明确2024年底前全国性商业银行可向部分经营较好的房企发放经营性物业,用于“偿还该企业及其集团控股公司(含并表子公司)存量房地产领域相关和公开市场债券”。万科正积极和银行进行洽谈,加快经营性融资资源的释放。

城市房地产融资协调机制实施以来,万科按照要求积极向新融资模式转型,截至目前已在北京、广州、杭州、成都、重庆、南昌、昆明等22个城市上报住建融资协调机制白名单项目42个,后续将按各个城市细则要求积极申报。

一是,确保安全底线。万科将落实主体责任,在销售端将坚守跑赢大势目标,保持经营层面现金流为正。对未来可能出现的不确定性预估更充分,通过大宗资产、股权交易兑现“蓄水池”,大规模增厚安全垫。2024年实现交易回款不低于300亿元。

二是,坚定降杠杆。未来两年削减付息债务1000亿元以上。全面主动融入城市房地产融资协调机制,主动推进融资模式的转型。

三是,坚定为社会提供好产品、好服务,实现可持续的内生发展。在保障交付不出任何问题的底线基础上,为消费者提供行业领先的好房子、好服务,通过能力竞争优势和高效管理支撑内生发展。

杏彩体育官网app 上一篇:证监会准予华夏深国际仓储物流封闭式基础设施证券投资 下一篇:邮政、顺丰、中通都在布局你的快递可能是它送来的