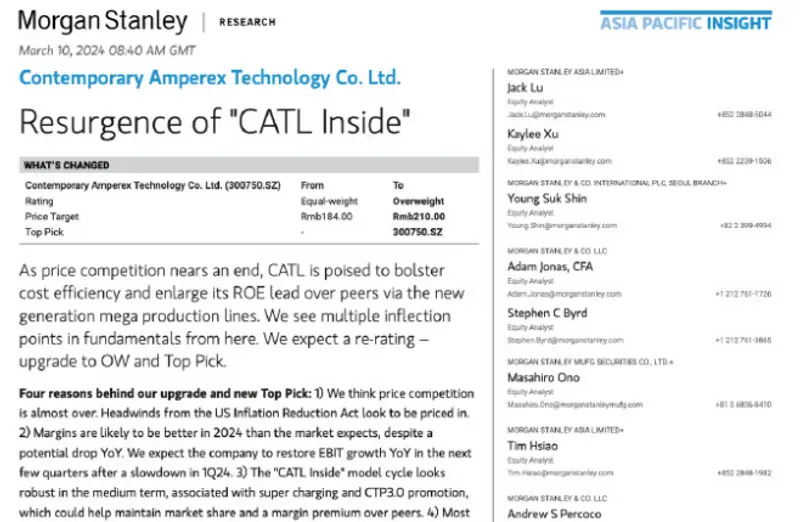

最近,华尔街投行摩根士丹利发布一份看好宁德时代的研报,直接在中文互联网,尤其是股民圈刷屏了。研报标题叫做Resurgence of CATL Inside,直译应该叫做宁德时代inside的重生。

CATL是指宁德时代,而所谓inside是指,核心部件商跨过整机厂商,直接占领用户心智,形成强势品牌,最终获得对整机商的话语权和议价权,实现更超额的利润。

比如在个人PC产业,利润在核心零部件,比如做操作系统的、做CPU的、做内存的、做显卡的,而不在整机厂,甚至技术含量较低的硬盘公司西部数据的市值,都比整机厂联想要大。

没错,摩根士丹利对宁德时代的看法,直接引发了国内产业界的大讨论。如今对宁德时代,有两种完全相悖的看法。

主机厂能否摆脱只是动力电池客户的角色,车企通过收购、合资等手段,渗透到动力电池的生产、研发等环节。

最理想的情况无疑是,宁德时代保持老大哥地位,欧洲市场顺利推进,主机厂自研电池之路无力为继。而最糟糕的情况是,宁德时代龙头地位不保,欧洲市场折戟沉沙,主机厂自研电池抢占市场份额,以及剩下的几种好坏参半的情况。

笔者认为,摩根士丹利看好宁德时代,无论是出于什么目的,最终造成的结果,是把它架在火上烤。为此,本文将一一分析。

要读懂动力电池行业,推演其终局演变,就绕不开宁德时代。而要理解宁德时代,我们可以借用一个概念,那就是“台积电模式”。

最早,台积电得益于全球芯片产业的大爆发,大量产业对芯片的需求暴增。台积电通过其先进的制程技术赚取超额利润,另一方面,由于摩尔定律,导致芯片的迭代速度非常快,台积电利用规模优势,发动价格战压低竞争对手的盈利水平,确保自己的龙头地位。

换句话说,巨大的利润差距导致了巨大的现金流差距,导致二三线厂商无力投入大规模研发,进而导致台积电一步领先,步步领先。

宁德时代恰逢中国新能源汽车大爆发,主机厂对电池的需求暴增。宁德时代通过研发、并量产高密度的三元里电池,以规模效应降低整体成本,非但抢占了市场份额,还压低了竞争对手的盈利水平。

不同梯队巨大的盈利差距导致了巨大的现金流差距,而让宁德时代得以大规模地投入新型动力电池的研发,而二三线厂商利润有限,投入有限,从而进一步巩固宁德时代的技术优势,形成正循环。

具体来讲,宁德时代当时瞄准的是能量密度最高的三元锂电池,它的技术能够让镍含量更高,进而提升了能量密度,同时让成本较高的钴含量进一步降低,从而大幅降低成本。在当时,包括蔚来ES6小鹏P7都采用了宁德时代的动力电池。

除了能量密度外,当时的宁德时代在电池的结构上也做出了大幅改进,2019年的CTP电池通过电池单体设计和电池包集成形式的优化,将原有的“单体—模组—电池包”的三层结构,改进为由大电芯/大模组构成的“单体—电池包”两层结构,减少零部件和降低成本。

此外,宁德时代还改进了热压测试、电阻测试、X光检测、气密性检测在内的多项测试,在电芯生产完成后还将进行开路电压和内阻、自放电测试等电池的一致性检验。

从2020年的历史数据来看,随着宁德时代的规模效应不断扩大,其成本以每年10%的速度下降,但因为技术上的提升和规模优势,宁德时代的毛利润水平并不会出现明显的下降,反而稳中有升:2020年宁德时代毛利润率为28%,比2019年同期上涨了0.2%,净利润率为12.5%,比2019年同期上涨了0.4%。

读懂了宁德时代成功的逻辑,自然就能推导出整个动力电池行业的典型特征:那就是龙头吃肉,人喝汤。

2023年宁德时代净利润预计为425亿元左右,同比增长38.3%。要知道,2023年理想汽车的净利润预计为118.09亿元。简直就是全球电动车行业里的新晋“印钞机”。

比如,做正极的长远锂科2023年净亏损15,000万元;电解液公司天赐材料2023年的净利润17.52亿元,同比下滑59.83%。

之所以其他人日子都很苦,也不能完全责怪宁德时代,从整个大环境来看,起码周期性暴涨暴跌的锂价要负主要责任。

要知道,碳酸锂的价格波动,始终是影响电池供应链的重要因素,最早从每吨5万元暴涨到每吨60万元,2023年又迅速回落到每吨30万元。

拆解来看,影响碳酸锂价格的核心因素有两个,第一是正极、电解液等环节的成本,第二是新能源汽车市场的预期。实际上,正极与电解液中的成本占比分别约为40%、15%,它们都是来料加工环节,加工费是固定的,所以这部分成本对厂商影响有限。

所以,对电池产业链供应商真正有影响的,是下游主机厂和电池厂对整个新能源汽车市场走势的判断。2021年,新能源汽车市场开始爆发,而锂电池扩产需要时间,导致需求与供给的错配,锂电池价格进而暴涨。

但随着产能的到位,在2022年5月之后,锂价进入平稳期,许多电池厂商由于手上有货,观望情绪很浓,这导致锂价开始下跌,进而导致下游供应商陷入越生产越亏损的窘境,这就是当下的现状。

总结来说,宁德时代的最大优势就是规模效应,护城河很深,无论是谁,想正面挑战宁德时代,难度都不小。

2024年1月,插混的占比快速上升,已经来到了43.7%。其中,30万元以上插混的占比来到了8.6%的新高,这个份额已经明显超越了30万以上纯电的销量的5.3%,超过了3.3个百分点,这可不是一个好兆头。而2024年1月,纯电的份额继续萎缩,已经来到了51%的历史新低了。

其次,随着2月份比亚迪开启价格战,30万元以下的插混的比例来到了35.1%的历史新高,这波攻势开始让许多消费者放弃燃油,转向插混。

这样的情况,对宁德时代格外不友好,插电混动车型在整个新能源汽车大盘中卖的占比越多,必然会拉低宁德时代手上的动力电池需求量。理由很简单,插混市场的龙头是比亚迪,而比亚迪插混车型的电池由旗下弗迪动力提供。比亚迪主导下的插混市场风头正劲,直接抢了宁王的风头。

在这个结构中,供应商按照层级排布,以集群的力量消化汽车零部件的研发、生产、制造以及供应中的多重压力。在这个金字塔体系中,传统车企并不仅仅是供应商的最终客户,更是整个行业真正掌握话语权的存在。

这种话语权体现在两方面,第一是车企对于整体供应链体系的价格控制,第二是车企对于传统汽车行业绝大部分技术的掌控。

但在动力电池行业,主机厂早就脱节了。从发展历史来看,锂电池在1991年正式在消费电子市场应用,而锂电池正式应用在汽车上时,已经有大量公司抢占了锂电池技术的专利。汽车主机厂作为后来者,处于明显的劣势地位。最关键的是,动力电池占整车成本的比例高达40%。挤压了主机厂的利润空间。

怎么办?难道坐以待毙吗?显然不可能,车企选择自研电池。包括比亚迪、广汽、上汽、吉利、长城蔚来等在内,多数玩家均选择了从0到1的全产业链布局,其中,比亚迪、广汽等巨头还将手伸到了上游原材料领域。

没错,即便最终无法与宁德时代脱钩,车企自研电池也将是一个讨价还价的本钱,宁德时代的利润也会被大大压缩。

读懂了基本格局,我们再来看摩根士丹利的看好报告,它直接宣布中国新能源主机厂已经是宁德时代的代工厂了,主机厂的人看到了内心会怎么想?最终的结果就是把宁德时代架在火上烤。

从产业的角度看,宁德时代能否一直守住江山,要看电池技术本身的迭代速度,和成本下降的速度,没错,技术不可能一直进步。一旦技术迭代放缓,同时供应商只要多于两家,主机厂的议价权自然就会上来了。

在之前的深度文章《梭哈固态电池——这可能是宁德时代摆脱围剿的唯一出路》中,我们提出了,宁德时代要想守住江山,唯一的出路就是梭哈固态电池,引领技术,否则市场份额会被一步步蚕食。

其次,是海外市场,要知道早在2016年前后,宁德时代国外两大竞争对手LG、三星先后在波兰和匈牙利规划了电池产能,目标就是旨在为德国三大汽车公司提供动力电池产品。宁德时代在2018年也制定了自己在德国腹地图林根州的国外“第一步”计划。

而目前,宁德时代已经宣布在匈牙利东部城市德布勒森签署预购地协议,标志着宁德时代匈牙利工厂项目正式启动。宁德时代在欧洲市场前景如何?目前看来不容乐观。

最近,宁德董事长曾毓群在接受央视采访时谈到:“欧美车企没有回归燃油车,也没有停止电动汽车,可能是因为不赚钱,所以往后延迟一阵。”这算是一定程度上回应了这段时间闹得沸沸扬扬的“全世界放弃电动车,中国汽车没人带你玩”这一线年淘汰燃油车的计划取消了,随后两家公司跟进,推迟了销售纯电动汽车的计划,尽管是推迟电动车,可见欧洲产业界对中国提防之心昭然若揭,这对宁德时代的欧洲业务来说,这无疑是最糟糕的开局。

总结来说,基于“台积电模式”,宁德时代的护城河很深,电池供应商和车企从零起步的自研电池,没那么容易打垮宁德时代,国内龙头地位依旧稳固,但是海外市场,尤其是欧洲市场受制于贸易保护主义,宁德时代的路没有那么好走。

没错,人们常说,打江山容易,守江山难,但对宁德时代来说,正好相反,在国内守江山容易,去海外打江山难。

杏彩体育官网app 上一篇:两市震荡回升 汽车板块强势上涨 下一篇:领航中国·牢记嘱托看变化 高原“起” “县”象新